Ένα εύρυθμο και ρυθμισμένο τραπεζικό σύστημα είναι κρίσιμο για την αποτελεσματική λειτουργία της αγοράς αλλά και τις επιχειρήσεις. Αυτό επισημαίνεται σε ανάλυση του ΙΝΕΜΥ ΕΣΕΕ για τη λειτουργία του εγχώριου τραπεζικού συστήματος, σύμφωνα με την οποία η ορθολογική κατανομή κεφαλαίων μεταξύ πλεοναζόντων (καταθετών) και ελλειμματικών (δανειοληπτών) μονάδων ενισχύει τις επενδύσεις και συνεπώς την παραγωγικότητα και την ανταγωνιστικότητα της οικονομίας, καθώς επίσης την κατανάλωση και την απασχόληση.

H κατανομή της χρηματοδότησης σε μια οικονομία είναι εξαιρετικά κρίσιμη καθώς μπορεί, σε αρκετές περιπτώσεις, να αλλάξει δραματικά τον ανταγωνισμό. Ειδικά στο εμπόριο, η χρηματοδότηση μπορεί να επιφέρει σημαντικές ανακατατάξεις στα κανάλια διανομής δημιουργώντας νέες επιχειρηματικές ευκαιρίες.

Στην Ελλάδα, παρά τη σαφή πρόοδο της λειτουργίας και των δυνατοτήτων του τραπεζικού συστήματος αλλά και των ελεγκτικών μηχανισμών, παρατηρούνται αρκετές αρρυθμίες κατά τη διαδικασία μεταφοράς ρευστότητας στην πραγματική οικονομία. Το μέγεθος αυτών των αστοχιών γίνεται καλύτερα αντιληπτό όταν τα σχετικά τραπεζικά δεδομένα για τη χώρα μας συγκρίνονται όχι μόνο με εκείνα άλλων οικονομιών, οι οποίες μπορεί για διάφορους λόγους να σημειώνουν καλύτερες επιδόσεις, αλλά και με το μέσο όρο των χωρών της Ευρωζώνης. Πιο συγκεκριμένα:

Διαφορά επιτοκίων και χορηγήσεις δανείων

Στην Ελλάδα παρατηρείται ιδιαίτερα διευρυμένη απόσταση μεταξύ των επιτοκίων καταθέσεων και χορηγήσεων γνωστό και ως περιθώριο επιτοκίου. Το περιθώριο αυτό ισούται με τη διαφορά του μέσου σταθμισμένου επιτοκίου όλων των δανείων από το μέσο σταθμισμένο επιτόκιο όλων των καταθέσεων.

Τον Οκτώβριο του 2024, το περιθώριο επιτοκίου μεταξύ των νέων καταθέσεων και νέων δανείων μειώθηκε στις 488 μονάδες βάσης (4,88%) ενώ εκείνο μεταξύ των υφιστάμενων καταθέσεων και υφιστάμενων δανείων μειώθηκε στις 532 μονάδες βάσης (5,32%), αμφότερα με πτωτική τάση το τελευταίο διάστημα λόγω της χαλάρωσης της νομισματικής πολιτικής και της υποχώρησης των επιτοκίων παρέμβασης της ΕΚΤ.

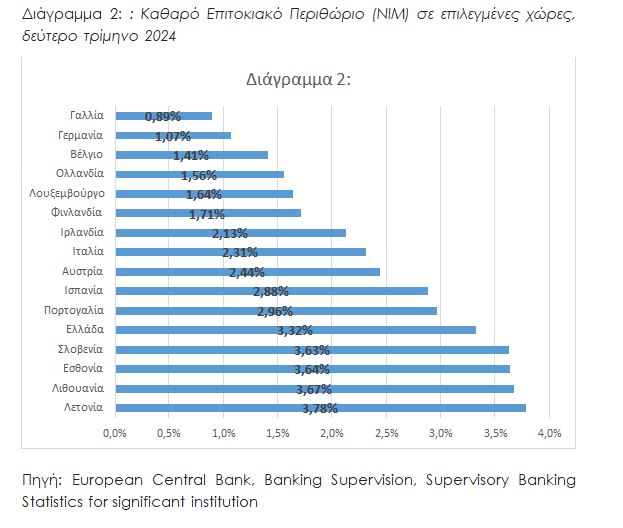

Με βάση τα στατιστικά στοιχεία του Ενιαίου Εποπτικού Μηχανισμού της Ευρωπαϊκής Κεντρικής Τράπεζας ως προς τα συστημικά πιστωτικά ιδρύματα που υπόκεινται στην άμεση εποπτεία του (110 συνολικά στην Ευρωζώνη εκ των οποίων τα 4 στην Ελλάδα), το καθαρό επιτοκιακό περιθώριο (ΝΙΜ) είναι αρκετά υψηλότερο στη χώρα μας σε σύγκριση με τις άλλες χώρες της Ευρωζώνης.

Πηγή: European Central Βank, Banking Supervision, Supervisory Banking Statistics for significant institution

Η απόσταση από την Ευρώπη

Το στοιχείο αυτό σημαίνει πως το καθαρό εισόδημα από τόκους που εισέπραξαν οι τέσσερις συστημικές ελληνικές τράπεζες από τις χορηγήσεις, μείον τους τόκους που κατέβαλλαν στους καταθέτες είναι διευρυμένο εξαιτίας κυρίως των ιδιαίτερα χαμηλών επιτοκίων καταθέσεων.

Αυτό συνέβη διότι υπήρξε περιορισμένη μετακύλιση της ανόδου των επιτοκίων παρέμβασης της ΕΚΤ από το 2022, οπότε και η Κεντρική Τράπεζα άρχισε να αυξάνει τα επιτόκια καταθέσεων. Μάλιστα, κατά το δεύτερο τρίμηνο του 2024, το καθαρό επιτοκιακό περιθώριο ενισχύθηκε ελαφρώς κατά 11 μονάδες βάσης συγκριτικά με το αντίστοιχο τρίμηνο του 2023, διευρύνοντας περαιτέρω την ήδη μεγάλη απόσταση που χώριζε τις ελληνικές τράπεζες από τις αντίστοιχες ευρωπαϊκές (Πίνακας 1).

Ζητήματα ανταγωνισμού

Σύμφωνα μάλιστα με τα τελευταία διαθέσιμα στοιχεία (Q2 2024), το καθαρό περιθώριο επιτοκίου των σημαντικότερων ιδρυμάτων στην Ελλάδα ήταν το πέμπτο υψηλότερο στην Ευρώπη (Πίνακας 2), με μεγάλη απόσταση από τις υπόλοιπες χώρες, ιδιαίτερα σε σχέση με όσες διαθέτουν ώριμα τραπεζικά συστήματα.

Βέβαια, εδώ ενδεχομένως να εγείρονται και ζητήματα ανταγωνισμού και ορθής λειτουργίας της αγοράς αφού στην Ελλάδα τα συστημικά ιδρύματα είναι 4 όταν π.χ. στη Γερμανία είναι 22, στην Ιταλία 12, στη Γαλλία 11. Αντίθετα, σε Λετονία, Σλοβενία και Εσθονία είναι μόλις 3 και στη Λιθουανία 2. Από την άλλη, στο Βέλγιο, όπου το περιθώριο επιτοκίων είναι το τρίτο χαμηλότερο, τα συστημικά ιδρύματα είναι 5, ενώ στο Λουξεμβούργο και Φινλανδία μόλις 3.

Απαιτείται διαφάνεια στις συναλλαγές

Για τους παραπάνω λόγους, είναι σημαντική η έκδοση των δύο πράξεων της Εκτελεστικής Επιτροπής της Τράπεζας της Ελλάδος (237/2/25-11-2024 και της 237/3/25-11-2024) σύμφωνα με τις οποίες ενισχύεται το πλαίσιο παροχής πληροφόρησης προς το συναλλακτικό κοινό και συνεπώς και η διαφάνεια στις τραπεζικές συναλλαγές.

Αναλυτικότερα, η Κεντρική Τράπεζα της χώρας μας θα δημοσιεύει στοιχεία και πληροφορίες για τα χρηματοπιστωτικά ιδρύματα σχετικά με μια σειρά χρεώσεων και προμηθειών όπως: Τα επιτόκια καταθέσεων, τα επιτόκια χορηγήσεων (στεγαστικά και καταναλωτικά) συμπεριλαμβανομένων των πιστωτικών καρτών και των προμηθειών / εξόδων για αυτές τις πιστώσεις καθώς και τις χρεώσεις/προμήθειες που συνδέονται με τους λογαριασμούς πληρωμών.

Στο ίδιο πλαίσιο, κρίνεται απαραίτητη και η περαιτέρω διεύρυνση των δημοσιοποιούμενων δεδομένων.

Το ποσοστό των δανείων προς καταθέσεις

Την ίδια στιγμή, ο Συνολικός Δείκτης Κεφαλαίου (Total Capital Ratio) των 4 ελληνικών συστημικών (18,84%) βρίσκεται πολύ κοντά στον αντίστοιχο ευρωπαϊκό (19,71%), γεγονός που δείχνει ότι η ευρωστία του εγχώριου τραπεζικού συστήματος έχει ενισχυθεί σημαντικά τα τελευταία χρόνια.

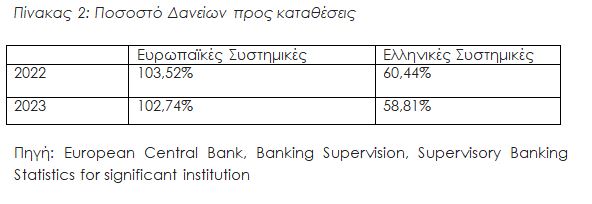

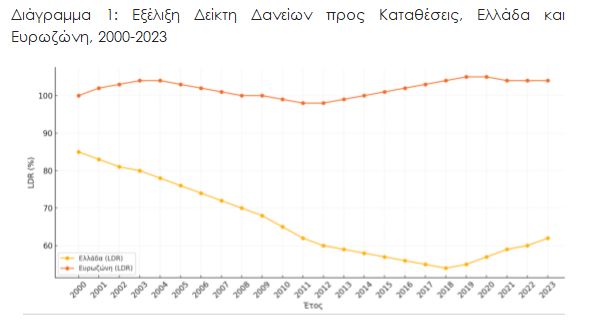

Ωστόσο, το ποσοστό δανείων προς καταθέσεις είναι πολύ χαμηλότερο στην Ελλάδα, και μάλιστα βαίνει μειούμενο. Αυτό το εύρημα υπογραμμίζει ουσιαστικά ότι οι εγχώριες τράπεζες, εκτός του ότι χρεώνουν υψηλά επιτόκια, δεν επιτελούν τον ουσιαστικό τους ρόλο, εκείνο των χορηγήσεων δανείων (Πίνακας 2, Διάγραμμα 1).

Κέρδη ρεκόρ για τις τράπεζες

Το υψηλό επιτοκιακό περιθώριο ώθησε ανοδικά και την κερδοφορία των ελληνικών τραπεζών που ανήλθε το α΄ τρίμηνο του έτους στο 1,09 δισ. ευρώ έναντι 774,9 εκατ. ευρώ το αντίστοιχο τρίμηνο του 2023. Ως εκ τούτου, οι τέσσερις ελληνικές συστημικές κατέγραψαν τόνωση της κερδοφορίας τους κατά 40,6% έναντι 6,8% που ήταν η αντίστοιχη άνοδος των ευρωπαϊκών τραπεζών.

Αυτό το εύρημα υπογραμμίζει ουσιαστικά ότι οι εγχώριες τράπεζες, εκτός του ότι χρεώνουν υψηλά επιτόκια, δεν επιτελούν τον ουσιαστικό τους ρόλο, εκείνο των χορηγήσεων δανείων.

Τελευταίες στη χρηματοδότηση οι μικρές επιχειρήσεις

Με τα πλέον πρόσφατα στοιχεία «The European Small Business Finance Outlook (ESBFO) 2023» του EIF οι ελληνικές επιχειρήσεις βρίσκονται στην τελευταία θέση στην πρόσβαση στη χρηματοδότηση. Ουσιαστικά δηλαδή, παρά την υποχρηματοδότηση, η όποια πρόσβαση στη χρηματοδότηση παραμένει να έχει ιδιαίτερα υψηλό κόστος, επιβραδύνοντας τον μετασχηματισμό των εμπορικών επιχειρήσεων.

Η ελληνική αυτή «ιδιαιτερότητα», δηλαδή η ισχυρή απόκλιση μεταξύ εσόδων από τόκους και εσόδων από προμήθειες εδράζεται και στο γεγονός ότι μέχρι και την κρίση χρέους, οι εγχώριες τράπεζες είχαν εστιάσει στο μοντέλο της ενίσχυσης των εργασιών τους μέσου εκτεταμένων τραπεζικών χορηγήσεων. Σε αυτό συνετέλεσε και η παγιωμένη αντίληψη για την κυριαρχία των μετρητών στην αγορά, ως προτιμητέου μέσου συναλλαγών, αλλά και η, μέχρι τότε, σχετικά περιορισμένη εξοικείωση με τις ηλεκτρονικές συναλλαγές.

Ως εκ τούτου, η τάση σύγκλισης που παρατηρείται μεταξύ των παραπάνω κατηγοριών εσόδων είναι μάλλον αναμενόμενη, ειδικά αν ληφθούν υπόψη αφενός ο περιορισμένος τραπεζικός δανεισμός στην οικονομία. Άλλωστε, μετά την παρατεταμένη περιπέτεια της ελληνικής οικονομίας, τα κριτήρια για την παροχή δανείων έχουν αυστηροποιηθεί σε μεγάλο βαθμό, εξαιρώντας τη συντριπτική πλειονότητα επιχειρήσεων, καθώς οι τελευταίες χαρακτηρίζονται ως “non bankable”.

Προμήθειες/χρεώσεις τραπεζών

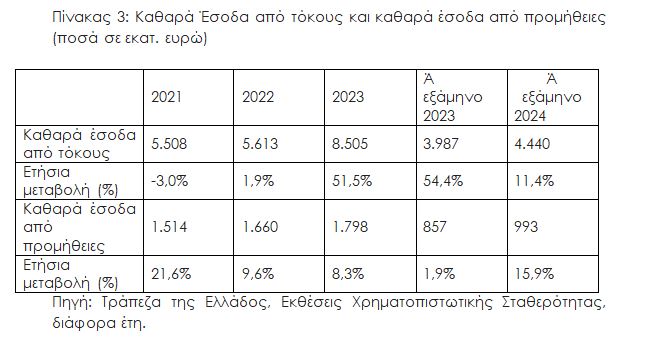

Η σημαντική ενίσχυση της κερδοφορίας σε ετήσια βάση οφείλεται και στο γεγονός ότι τα έσοδα από τόκους αντιπροσωπεύουν μεγαλύτερο ποσοστό των οργανικών εσόδων των ελληνικών τραπεζών σε σχέση με τις ευρωπαϊκές που αντλούν το ένα τρίτο περίπου των εσόδων τους κατά μέσον όρο από τις προμήθειες (Πίνακας 3).

Συγκεκριμένα, το ποσοστό των εσόδων από τόκους στα συνολικά λειτουργικά έσοδα διαμορφώθηκε στο 79% για τα 4 συστημικά πιστωτικά ιδρύματα της Ελλάδας, ενώ το αντίστοιχο ποσοστό για τις 110 συστημικές τράπεζες της Ε.Ε. ήταν 60,5%.

Ασφυκτικός κλοιός

Μια σειρά από νέες χρεώσεις σωρευτικά δημιουργούν ένα ασφυκτικό κλοιό στις επιχειρήσεις. Χρεώσεις σε εισερχόμενα και εξερχόμενα εμβάσματα, στις αναλήψεις από ΑΤΜ αλλά και στη μεταφορά χρημάτων σε άλλη τράπεζα, χρέωση για την επανέκδοση χρεωστικής ή πιστωτικής κάρτας λόγω λήξης, κλοπής, απώλειας ή φθοράς, επανέκδοση κάρτας, προμήθεια για την πληρωμή λογαριασμών (π.χ. ΔΕΚΟ, κινητής τηλεφωνίας) μέσω τραπεζικών καναλιών, ετήσια χρέωση για τη διατήρηση πιστωτικής κάρτας, χρήση POS από μικρές επιχειρήσεις, προμήθειες σε βασικές συναλλαγές και τέλος χρέωση για άνοιγμα λογαριασμού.

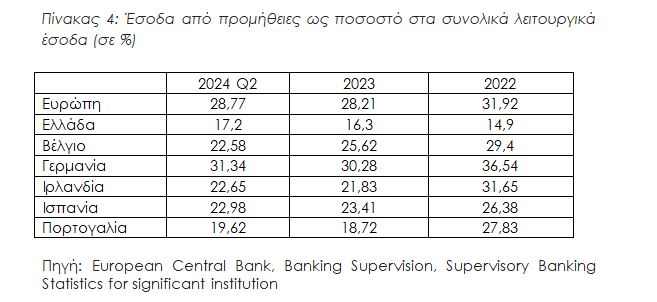

Όπως προκύπτει από τις ετήσιες μελέτες της Ευρωπαϊκής Κεντρικής Τράπεζας τα έσοδα από προμήθειες (Net fee and commission income) ως ποσοστό των συνολικών λειτουργικών εσόδων (operating income) για τις 4 συστημικές τράπεζες στην Ελλάδα ήταν χαμηλότερα από τα αντίστοιχα συστημικά πιστωτικά ιδρύματα στην Ε.Ε.

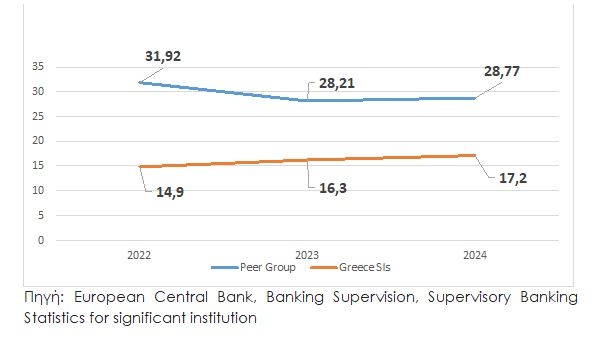

Όμως όπως διαφαίνεται (Πίνακας 4 και Διάγραμμα 3, η ποσοστιαία συμμετοχή των εσόδων από προμήθειες στα συνολικά λειτουργικά έσοδα των ελληνικών τραπεζών σταδιακά αυξάνεται. Το 2022 ήταν (14,9%), το 2023 αυξάνεται σε (16,2%) και το 2024 φτάνει στο (17,2%).

Μάλιστα έσοδα από προμήθειες ενισχύθηκαν κατά το πρώτο εξάμηνο του 2024 ταχύτερα (15,9%) έναντι των συνολικών λειτουργικών εσόδων (10,8%) την ίδια περίοδο, ένδειξη ότι το άνοιγμα μεταξύ εσόδων από τόκους και εσόδων από προμήθειες διατηρείται μειούμενο. Το τελευταίο υποκρύπτει μια πρόσθετη επιβάρυνση των επιχειρήσεων, οι οποίες, σε ένα μεγάλο ποσοστό είναι αποκλεισμένες από την επίσημη τραπεζική χρηματοδότηση.

Χαμηλό επίπεδο εξυπηρέτησης

Επιπρόσθετα, καταναλωτές και επιχειρήσεις έρχονται αντιμέτωπες με χαμηλό επίπεδο εξυπηρέτησης. Η υγειονομική κρίση εξαιτίας του κορωνοϊού ουσιαστικά εισήγαγε μαζικά την έννοια της τηλεργασίας, η οποία στις τράπεζες συνεχίζεται μέχρι σήμερα, όταν ταυτόχρονα πολλά στελέχη έχουν αποχωρήσει από τον κλάδο, συνήθως μέσω ελκυστικών πακέτων παροχών και σχετικών κινήτρων.

Συνεπώς, τα υφιστάμενα τραπεζικά καταστήματα δεν διαθέτουν επαρκές προσωπικό, γεγονός που φαίνεται και από το απαιτούμενο χρονικό διάστημα για την πραγματοποίηση προγραμματισμένων συναντήσεων εξυπηρέτησης πελατών, δυσχεραίνοντας έτσι το έργο των επιχειρήσεων ακόμη και για ζητήματα μικρής σημασίας.

Τέλος σημαντικό αρνητικό αντίκτυπο για την επιχειρηματικότητα έχει και η γραφειοκρατία. Ενώ είναι αλήθεια πως η χώρα πραγματοποίησε άλματα αναφορικά με την ψηφιοποίηση των διαδικασιών, την ενσωμάτωση των νέων τεχνολογιών και τον εκσυγχρονισμό του θεσμικού πλαισίου, οι μεταρρυθμίσεις αυτές δεν φαίνεται να έχουν μετακυλισθεί πλήρως στην πραγματική οικονομία. Πολλές φορές οι διαδικασίες δεν είναι επαρκώς σαφείς, ενώ δεν λείπουν οι περιπτώσεις όπου η γραφειοκρατία παραμένει απλώς σε νέα, ψηφιακή, μορφή.

Ζητείται ρευστότητα

Παρά το γεγονός ότι, ο δισταγμός των τραπεζών στη χορήγηση δανείων εδράζεται στο σχετικά πρόσφατο παρελθόν, οπότε και «κουρεύτηκαν» τα ομόλογα του ελληνικού δημοσίου που είχαν στην κατοχή τους και χρειάστηκαν τρεις ανακεφαλαιοποιήσεις για να μπορέσουν να παραμείνουν σε λειτουργία, είναι πλέον περισσότερο από επείγουσα η ενίσχυση της ρευστότητας στην αγορά. Ταυτόχρονα, η αυξητική τάση των χρεώσεων –παρά το γεγονός ότι αυτές είναι χαμηλότερες από το ΜΟ της Ευρωζώνης δημιουργούν πιέσεις στη λειτουργία των επιχειρήσεων.

Δήλωση Προέδρου ΕΣΕΕ κ. Σταύρου Καφούνη

«Ο εν εξελίξει εξαιρετικά κρίσιμος δημόσιος διάλογος για τη βελτίωση της λειτουργίας του ελληνικού τραπεζικού συστήματος και την ενίσχυση της ρευστότητας της αγοράς βρίσκεται στην κορύφωσή του εντός και εκτός του ελληνικού κοινοβουλίου. Κανείς πλέον δεν αμφιβάλλει πως οι χρόνιες «αρρυθμίες» στην παροχέτευση ρευστότητας από τις τράπεζες προς την πραγματική οικονομία, όταν δεν θέτουν εν’ αμφιβόλω τη βιωσιμότητα των επιχειρήσεων, οπωσδήποτε καθυστερούν την αναπτυξιακή τους πορεία. Έχει έλθει η ώρα, η ευρωστία των ελληνικών τραπεζών να αποτυπωθεί σε μία νέα σχέση εμπιστοσύνης με το σύνολο της επιχειρηματικότητας.

Η ειδική Ανάλυση Επικαιρότητας του Ινστιτούτου της ΕΣΕΕ εισφέρει ουσιαστικά στη συζήτηση αυτή καθώς επικεντρώνεται στα επίμαχα ζητήματα των τραπεζικών χρεώσεων και προμηθειών. Επιπλέον, τεκμηριώνει τη μεγάλη απόσταση μεταξύ των επιτοκίων καταθέσεων και των επιτοκίων χορηγήσεων που παρατηρείται στη χώρα μας.

Κυρίως όμως, μέσα και από τη σύγκριση με τα δεδομένα των υπόλοιπων ευρωπαϊκών χωρών, η Ανάλυση επιβεβαιώνει την επιτακτική ανάγκη να εισακουστεί επιτέλους το δίκαιο αίτημα των επιχειρήσεων: οι ελληνικές τράπεζες να επιτελέσουν τον ουσιαστικό τους ρόλο, που είναι η χορήγηση δανείων στην πραγματική οικονομία. Ως εκ τούτου, η αγορά αναμένει ότι οι επικείμενες αποφάσεις από μέρους της Πολιτείας και των ίδιων των τραπεζών, θα σηματοδοτούν πραγματικά μία «νέα αρχή» στη σχέση του εγχώριου τραπεζικού συστήματος με τις επιχειρήσεις».

πηγή: ΟΤ